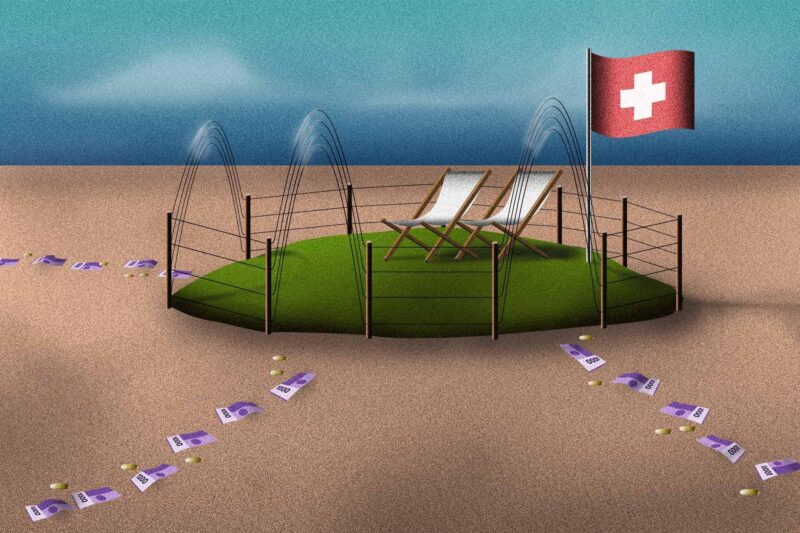

Seit jeher zieht die Schweiz Unternehmen und Steuergelder von anderen Ländern ab. Zugegeben: Der Reichtum der Schweiz war schon immer der Reichtum der anderen. Doch die fetten Jahre sind vielleicht bald vorbei, denn die globale Mindeststeuer soll Steueroasen wie die Schweiz trockenlegen – und damit auch die Flüsse aus Dollar und Rubel, die den weltweit einzigartigen Lebensstandard hier finanzieren.

Aber noch ist es nicht so weit, denn ein Mann stellt sich tapfer gegen mehr internationale Steuergerechtigkeit: Bundesrat Ueli Maurer (SVP). Natürlich hat er erkannt, dass es nichts bringt, sich gegen die Umsetzung der globalen Mindeststeuer hierzulande zu wehren. Denn er hat verstanden: Wenn ein Schweizer Rohstoffkonzern mit weniger als 15 Prozent besteuert wird, dann wird die Differenz über eine ihrer Tochterfirmen in einem anderen Staat besteuert. Da will Maurer das zusätzliche Geld doch lieber im eigenen Land einziehen.

Damit die Schweiz aber trotzdem für grosse Unternehmen attraktiv bleibt, listen wir hier acht Steuertricks, zu denen der Finanzminister oftmals selbst den Anstoss gab, für Ueli Maurer nochmals auf. Damit die Schweiz auch in Zukunft auf Kosten anderer Leben kann.

1. Den Kantonen die Macht geben

Ueli Maurer weiss, dass es sinnvoll ist, die Kantone über die Umsetzung der globalen Mindeststeuer walten zu lassen. Denn wer ist mit den Unternehmen und ihren Bedürfnissen besser vertraut als die kantonalen Finanzdirektor:innen?

Vor der Vernehmlassung wurde zwar geprüft, ob die neuen Regeln besser zentral durch die Eidgenössische Steuerverwaltung umgesetzt werden sollten. Doch die Wirtschaftslobby und die kantonalen Finanzdirektor:innen argumentierten frühzeitig dagegen und brachten die „positiven Erfahrungen” an, die sie mit den kantonalen Steuerbehörden bereits machen.

So fliessen die zusätzlichen Einnahmen der Mindeststeuer – geschätzte ein bis zwei Milliarden Franken – vollständig in die Hände der Kantone. Diejenigen mit tiefen Steuersätzen wie etwa Zug oder Genf werden höhere Zusatzeinnahmen haben und können selbst dafür sorgen, dass dieses Geld wieder den Konzernen zugutekommt. Es ist erfreulich, dass ihnen der Bund dabei explizit keine Vorgaben macht und den „finanzpolitischen Spielraum” der Kantone ernsthaft respektiert.

Der Bund hat auch gut daran getan, die Pläne der Kantone über ihre Standortmassnahmen bis zur Botschaft des Bundesrates unter Verschluss zu halten. Denn je intransparenter die Vernehmlassungsphase, desto weniger können interessierte Kreise mit schlagkräftigen Argumenten intervenieren.

2. Den Reichen die Steuern schenken

Wenn wir unsere Unternehmen nicht mehr direkt tief besteuern können, dann zumindest ihre Manager:innen. Denn die Topverdiener:innen der Konzerne denken bei Standortüberlegungen selbstverständlich auch an sich selbst. Ihnen kommt es entgegen, wenn ihr Einkommen und Vermögen tief besteuert wird.

Dies wurde von Vertreter:innen ganz unterschiedlicher politischer Couleur erkannt. Dank des Zuger Finanzdirektors Heinz Tännler (SVP) ist der Vorschlag zur Senkung der Vermögenssteuer bereits in der kantonalen Vernehmlassung; die Basler SP-Regierungsrätin Tanja Soland ist bereit, dies für das nächste kantonale Steuerpaket zu prüfen. Basel muss für die Pharma attraktiv bleiben, da darf man auch mal ein bisschen von der Parteilinie abdriften, oder? Ihre Parteikolleg:innen haben diesem vielversprechenden Vorhaben jedoch bereits jetzt den Kampf angesagt.

Für diese Auseinandersetzungen wird es sich lohnen, lautstark den Trickle-down-Effekt zu betonen – also mit Nachdruck immer wieder zu bekräftigen, dass eine vorteilhafte Behandlung der Reichsten dem Schweizer Wirtschaftsstandort und letztlich uns allen zugutekommt. Ratsam ist auch, die aktuellsten Untersuchungen, die das widerlegen, zu ignorieren.

Falls es trotzdem nicht klappt: Manager:innen von Konzernen müssen nicht zwingend mittels Steuervorteilen zufriedengestellt werden: Die Kantone können auch die Kosten für Privatschulen der Kinder von Expats übernehmen. Oder Kitaplätze kostenlos zur Verfügung stellen. Und wenn es dann halt sein muss, gleich für alle. Sogar Heinz Tännler konnte sich unter den kommenden ungünstigen Bedingungen dafür erwärmen.

Im Rahmen des OECD Inclusive Framework haben sich 125 Staaten auf eine Mindestbesteuerung von 15 Prozent für Unternehmen mit Umsätzen von über 750 Millionen Euro geeinigt. Etwa 200 Schweizer Konzerne sowie um die 2000 internationale Unternehmen, die in der Schweiz Niederlassungen haben, dürften betroffen sein. Zwei Drittel der Kantone liegen derzeit unter dem Mindeststeuersatz.

In der Schweiz soll die globale Mindeststeuer durch eine Verfassungsänderung umgesetzt werden, die am 1. Januar 2024 in Kraft tritt. Seit dem 11. März ist die Gesetzesvorlage in einer – aufgrund des Zeitdrucks – verkürzten Vernehmlassung von sechs Wochen. Die Botschaft an das Parlament soll im Juni 2022 verabschiedet werden, worauf die parlamentarische Beratung folgt. Die obligatorische Volksabstimmung über die Verfassungsänderung ist auf den 18. Juni 2023 angesetzt.

Die globalen Mindeststeuer wurde in Säule 2 der OECD-Steuerreform verhandelt. Säule 1 der Steuerreform betrifft die sogenannte Marktstaatbesteuerung, die dafür sorgt, dass Konzerne nicht nur in den Ländern ihrer Firmensitze Steuern zahlen, sondern auch dort, wo sie ihre Produkte verkaufen – gerade wenn dies immaterielle Güter wie Patent‑, Marken- oder Softwarerechte sind.

3. Konzerne direkt subventionieren

Die Wirtschaft durch Subventionen fördern? Das ist hierzulande ein No-Go. Verständlicherweise, kann doch der Zugang zu staatlichen Beihilfen strategisch genutzt werden – und zwar auch von unprofitablen Unternehmen. Das ist kontraproduktiv für die Wachstumswirtschaft und deshalb unter Manager:innen als eine „Verschwendung der Ressourcen” verschrien.

Mit der aktuellen Bedrohung sieht es anders aus. Jetzt, wo der Steuerwettbewerb stark vermindert wird, ist es nur nachvollziehbar, dass Wirtschaftsverbände und bürgerliche Parteien plötzlich wenig Skrupel haben, direkte Subventionen für Konzerne zu verlangen. Economiesuisse und Swissholdings haben dies bereits im September in einem vorerst geheimen „Arbeitspapier zuhanden des Staatssekretariats für internationale Finanzfragen (SIF)” kommuniziert: Sie wünschen sich unter anderem Subventionen zur Finanzierung hoher Löhne und Arbeitsplatzkosten, Entschädigung für Sozialversicherungsabgaben oder Beiträge an Infrastrukturkosten.

Es überraschte, dass sich der ansonsten unternehmensfreundliche Ueli Maurer zuerst von neuen staatlichen Subventionen distanzierte. Umso erfreulicher war es, dass diese im Januar an der Pressekonferenz des Bundes zur Mindeststeuer wieder offiziell auf dem Tisch lagen.

Denn durch Subventionen fliessen die Mehreinnahmen der globalen Mindeststeuer an die Unternehmen zurück. Das ist gut. Uns sollte aber bewusst sein, dass von solchen Subventionen nicht alle gleichermassen profitieren werden. Vor allem Schweizer Briefkastenfirmen seien gewarnt: Auf sie kommen höhere Steuern zu, während sie ohne Mitarbeiter:innen in der Schweiz nicht von Lohnsubventionen Gebrauch machen können.

4. International vereinbarte Steuerabzüge geschickt nutzen

Das Ziel der globalen Mindeststeuer ist es, den wirklich lukrativen Steuerwettbewerb einzudämmen – also die Möglichkeit, die Gewinne einer profitablen Tochterfirma, die in einem Land mit hohen Steuern wirtschaftet, an den Hauptsitz des Konzerns in einem Steuerparadies zu verschieben.

Die OECD-Musterregeln erlauben es, dass Konzerne, die in Forschung und Entwicklung tätig sind, Steuerabzüge auf ihre Lohnkosten und Gebäude geltend machen können. Das heisst: Mit der neuen Regelung werden Unternehmen bevorzugt behandelt, die auch hierzulande wirtschaften, gegenüber denjenigen, die im Ausland Rohstoffe schürfen und Fabriken betreiben.

Die OECD hatte aber bereits im Vorfeld dafür gesorgt, dass der Anreiz für Gewinnverschiebungen trotzdem weiterhin bestehen bleibt. Denn was genau „echte Geschäftstätigkeit” bedeutet, wurde breit formuliert. Plus: Aktivitäten im Bereich Forschung und Entwicklung lassen sich leichter verlagern und aufblähen als effektive Produktionsstandorte.

Ein Beispiel: Als „echte Geschäftstätigkeit” gilt, wenn Mitarbeiter:innen eines Pharmakonzerns in der Schweiz Marketing betreiben, auch wenn die Medikamente anderswo hergestellt werden. Zudem kann der Pharmakonzern von seinen Tochtergesellschaften immense Gebühren für Patente zur Herstellung dieser Medikamente verlangen, und so geschickt Gewinne verschieben.

Dass die Steuerabzüge gegen Ende der OECD-Verhandlungen nochmals ausgeweitet wurden – von je 105 Prozent auf 110 Prozent (Personalkosten) und 108 Prozent (Sachanlagen) – ist auch Ueli Maurer zu verdanken. In seinem Brief an OECD-Generalsekretär Mathias Cormann schlug der ehemalige Buchhalter als Abzug gar das Doppelte der Lohnkosten vor.

Die Höhe dieser Abzüge bringt zugegeben ein paar Nachteile fürs Schweizer Gemeinwesen: Im ersten Jahr der globalen Mindeststeuer werden dem Schweizer Fiskus dadurch geschätzte 1.6 Milliarden Euro fehlen. Das ist aber vernachlässigbar, denn sie berücksichtigt das Wohl der Schweizer Pharma und von Konzernen wie Syngenta, LafargeHolcim und Ems Chemie, die dadurch weniger Steuern zahlen.

Diese Unternehmen werden gut daran tun, alle Möglichkeiten zu nutzen, die Anzahl ihrer Vermögenswerte und Mitarbeiter:innen in der Schweiz zu erhöhen. Oder noch besser: zumindest diesen Schein zu erwecken.

5. Konzerne mit der Tonnagesteuer bevorteilen

Die Lobby der internationalen Schifffahrt hat sich bei der OECD erfolgreich dafür eingesetzt, dass die ganze Branche von der globalen Mindeststeuer ausgeschlossen ist. Das ist besonders erfreulich für die Schweiz.

Denn obwohl der Alpenstaat über keine Seehäfen verfügt, haben rund 100 Unternehmen der Schifffahrtsindustrie ihren Sitz in der Genferseeregion – unter ihnen der grösste Containerverlader der Welt, die Mediterranean Shipping Company. Zusammen organisieren und koordinieren diese Unternehmen 22 Prozent aller Schiffsbewegungen weltweit.

Doch die Schweiz kann dem Schifffahrtssektor noch einen weiteren Gefallen tun: indem sie diese nicht, wie bis anhin, der üblichen Gewinnsteuer, sondern der sogenannten Tonnagesteuer unterstellt. Diese Steuer, die anstatt eines Prozentsatzes der Gewinne einen festen Betrag auf der Grundlage der Frachtvolumen der Schiffe zahlt, wird in vielen Ländern bereits erfolgreich angewandt. Warum also nicht auch hier bei uns?

Was für die Schweiz dabei besonders wichtig ist: Das könnte nicht nur der Schifffahrtsbranche, sondern auch den grössten Konzernen hierzulande helfen. Rohstoffhändler:innen wie Trafigura und Glencore sind bereits jetzt über Tochtergesellschaften im Transport ihrer eigenen Rohstoffe tätig oder zumindest an den ausführenden Unternehmen beteiligt. Mit der Tonnagesteuer ist ein Ausbau dieser Transportaktivitäten zu empfehlen: Denn wenn sie konzerninterne Schifffahrtsunternehmen gründen oder bestehende aufkaufen, können sie möglichst viele ihrer Einnahmen auf die Transporte dieser Tochtergesellschaften verbuchen. Und damit so viel Geld wie möglich sowohl an den kantonalen Gewinnsteuern als auch an der zusätzlichen globalen Mindeststeuer vorbeischleusen.

Der Bund hat die Relevanz des globalen Rohstoffhandels für unseren Wohlstand erkannt und die Einführung der Tonnagesteuer bereits in die Vernehmlassung geschickt.

6. Lästige Verrechnungssteuer abschaffen

Den betroffenen Unternehmen steht vor allem eines im Weg: die Verrechnungssteuer, die sie dazu zwingt, Erträge aus Zinsen und Dividenden in der Steuererklärung sauber anzugeben. Einer Umfrage zufolge steht die Abschaffung der Verrechnungssteuer denn auch zuoberst auf deren Wunschliste, um von der globalen Mindeststeuer entlastet zu werden.

An der Pressekonferenz im Januar betitelte Finanzminister Maurer diese nationale Massnahme als „eigentlich bereits beschlossene Sache”. Denn Ende letzten Jahres hat das Parlament eine Reform verabschiedet, die die Verrechnungssteuer auf Zinsen aus inländischen Obligationen ersatzlos streichen soll. Das macht die Schweiz attraktiver für Fremdkapital und Investitionen in Schweizer Unternehmen würden günstiger werden.

Inoffiziell schwächt es natürlich den Sicherungszweck der Steuer – also dass Zinserträge und Vermögen in der Steuererklärung korrekt deklariert werden – und begünstigt damit sogenannte Steuerhinterziehung. (Das ist so ein unschönes Wort. Steuervermeidung nennen wir das hierzulande.) Ungünstigerweise hat ein überparteiliches Komitee aus SP, Grünen und Gewerkschaften das Schlupfloch erkannt und bereits das Referendum ergriffen.

So beschlossen ist die Sache wohl doch nicht. Denn dass unser Herz für Konzerne manchen stimmberechtigten Schweizer:innen zuwider ist, hat sich in der Ablehnung der Abschaffung der Stempelsteuer bereits gezeigt. Die Wirtschaftslobby und das rechtsbürgerliche Establishment sollten sich in Acht nehmen, dass wir zumindest diese erneute Chance nicht verspielen.

7. So weitermachen wie bisher

Die OECD hat es geschafft, die Steuerreform zum Vorteil der reichen Länder zu gestalten. Trotz der steuerrevolutionistischen Jubelrufe können wir daher ziemlich beruhigt sein, denn grundsätzlich gilt: business as usual.

Das liegt einerseits am tiefen Mindeststeuersatz. Denn 15 Prozent entsprechen etwa dem Steuersatz von Steueroasen (der kantonale Schweizer Durchschnitt liegt bei 14,9 Prozent). Auch die tiefe Mindeststeuer haben wir unter anderem unserem Ueli zu verdanken. Und damit die Tatsache, dass es uns weiterhin gelingen wird, anderen Ländern Steuersubtrat abzuziehen. Vor allem den Rohstoffländern des Globalen Südens, wo die Gewinnsteuersätze zwischen lächerlichen 25 und 35 Prozent liegen.

Und weil die OECD die Stimmen dieser Länder glücklicherweise gekonnt ignoriert und die Sache mit den Transferpreisen nicht angegangen ist (das Lamm berichtete, dieses linke Schmierblatt), können sich die Entwicklungsländer gegen die Steuertricks unserer Konzerne noch immer kaum wehren. So haben wir in der Schweiz stolze 39 Prozent unserer gesamten Unternehmenssteuereinnahmen durch künstliche Gewinnverschiebungen erzielt. Gar 19 Milliarden US-Dollar konnten wir durch unternehmenseigene Steuertricks anderen Ländern abluchsen. Und damit unsere Velowege, Kindergärten, Buslinien und Universitäten finanzieren.

All dies steht zum Glück auch mit der Einführung der globalen Mindeststeuer nicht auf dem Spiel. Denn wenn und wo auch immer Konzerneinheiten den Mindeststeuersatz unterschreiten: Die zusätzliche Besteuerung können wir einziehen, weil wir so viele Hauptsitze der Konzerne beheimaten. In den letzten Jahren kam gar jedes fünfte multinationale Unternehmen, das den Sitz innerhalb oder nach Europa verlegte, in die Schweiz.

Deshalb ist dem heraufbeschworenen Schreckensszenario des erläuternden Berichts zur Gesetzesvorlage nicht viel Beachtung zu schenken. Die Unternehmen werden nicht abwandern, Einnahmen aus weiteren Steuern und Sozialversicherungsbeiträgen nicht wegfallen.

Natürlich kann man sich darüber streiten, wie die Zusatzeinnahmen aus der Mindeststeuer eingesetzt werden. Die parlamentarische Linke will sie typischerweise lieber in ÖV, Bildung, Klimafinanzierung und nachhaltige Entwicklung investieren, anstatt dass sie über Kompensationen zu den Unternehmen zurückfliessen. Noch radikaler sind hingegen die Forderungen von Institutionen wie Alliance Sud. Aber auch hier gibt es Lösungen!

8. NGO-Phantasmen instrumentalisieren

Da es moralisch scheinbar nicht vertretbar ist, dass die in Ländern des Globalen Südens erwirtschafteten Konzerngewinne über die globale Mindeststeuer noch immer zu uns gelangen, verlangt Alliance Sud, dass ein Teil dieser Zusatzeinnahmen rückverteilt wird. Bei allen, die den freien globalen Markt loben, sollten hier die Alarmglocken läuten.

Um dieses sozialistische Unterfangen zu realisieren, witzelt der Dachverband auf der einen Seite mit der Einführung von METR (Minimum Effective Tax Rate for Multinationals). Diese soll sicherstellen, dass die unter 15 Prozent besteuerten Gewinne tatsächlich dort versteuert werden, wo sie auch erarbeitet wurden. So würde eine wirklich gerechtere Verteilung von Konzerngewinnen wohl aussehen, pfui.

Auf der anderen Seite schlägt Alliance Sud vor, mit den zusätzlichen Gewinnsteuereinnahmen das Budget für die internationale Zusammenarbeit (IZA) aufzustocken. Das so sorgfältig in die Schweiz verschobene Geld soll also über Entwicklungsprojekte wieder dorthin zurückfliessen, wo es herkommt.

Dass dieser Rückverteilungsmechanismus nur ein weiterer roter Wunschtraum der NGOs ist und im Parlament sowieso keine Chance hat, liegt auf der Hand. Wer aber genauer hinschaut, erkennt: Sogar hier liegt Potential für Konzerne. Denn mit der Unterstützung der Entwicklungsbudget-Idee könnten sich die Konzerne in ein gutes Licht stellen und die ätzenden Gutmenschen der NGOs zufriedenstellen – ohne dabei in die eigene Tasche greifen zu müssen.

Diese Möglichkeit sollten sie nutzen. Denn dieser Ablasshandel mit der internationalen Zusammenarbeit würde der radikaleren METR-Forderung für gerechtere Verteilung den Wind aus den Segeln nehmen. Denn dort müssten die Konzerne wohl mehr von ihren Profiten abgeben.

Jedenfalls sollten wir uns inmitten all dieser Forderungen davor hüten, es der EU gleichzutun und mehr Transparenz zuzulassen. Damit Rückverteilungsmechanismen überhaupt griffig sind, müssten die sogenannten länderbezogenen Berichte über die Kapitalflüsse der Konzerne öffentlich gemacht werden. Die EU hat diesen Fehltritt bereits getan, doch wir werden diese Informationen weiterhin unter dem Deckel halten. Staatlicher Schutz für Konzerne ist und bleibt der Schlüssel in Sachen Steueroptimierung.

Journalismus kostet

Die Produktion dieses Artikels nahm 45 Stunden in Anspruch. Um alle Kosten zu decken, müssten wir mit diesem Artikel CHF 2600 einnehmen.

Als Leser*in von das Lamm konsumierst du unsere Texte, Bilder und Videos gratis. Und das wird auch immer so bleiben. Denn: mit Paywall keine Demokratie. Das bedeutet aber nicht, dass die Produktion unserer Inhalte gratis ist. Die trockene Rechnung sieht so aus:

Wir haben einen Lohndeckel bei CHF 22. Die gewerkschaftliche Empfehlung wäre CHF 35 pro Stunde.

CHF 1575 → 35 CHF/h für Lohn der Schreibenden, Redigat, Korrektorat (Produktion)

CHF 765 → 17 CHF/h für Fixkosten (Raum- & Servermiete, Programme usw.)

CHF 260 pro Artikel → Backoffice, Kommunikation, IT, Bildredaktion, Marketing usw.

Weitere Informationen zu unseren Finanzen findest du hier.

Solidarisches Abo

Nur durch Abos erhalten wir finanzielle Sicherheit. Mit deinem Soli-Abo ab 60 CHF im Jahr oder 5 CHF im Monat unterstützt du uns nachhaltig und machst Journalismus demokratisch zugänglich. Wer kann, darf auch gerne einen höheren Beitrag zahlen.

Ihr unterstützt mit eurem Abo das, was ihr ohnehin von uns erhaltet: sorgfältig recherchierte Informationen, kritisch aufbereitet. So haltet ihr unser Magazin am Leben und stellt sicher, dass alle Menschen – unabhängig von ihren finanziellen Ressourcen – Zugang zu fundiertem Journalismus abseits von schnellen News und Clickbait erhalten.

In der kriselnden Medienwelt ist es ohnehin fast unmöglich, schwarze Zahlen zu schreiben. Da das Lamm unkommerziell ausgerichtet ist, keine Werbung schaltet und für alle frei zugänglich bleiben will, sind wir um so mehr auf eure solidarischen Abos angewiesen. Unser Lohn ist unmittelbar an eure Abos und Spenden geknüpft. Je weniger Abos, desto weniger Lohn haben wir – und somit weniger Ressourcen für das, was wir tun: Kritischen Journalismus für alle.

Einzelspende

Ihr wollt uns lieber einmalig unterstützen?